マーガリン市場で家庭用が好転の兆し グルメリッチタイプがけん引

マーガリン・ファットスプレッドなどのマーガリン類(加工油脂)は世界最高峰の技術立脚型市場としてレベルが上昇、家庭用・業務用ともにおいしさや品質、安全性などの側面で生活者の食生活を支えている。家庭用では乳業メーカーを軸に回復基調への動きがさらに加速。販売環境は依然厳しいが、商品開発・使い方提案・ユーザー層拡大などの活性策が目立つ。加工油脂メーカーを中心とする業務用は、製菓・製パンなど最終市場の必須素材としての地位を構築しているほか、日持ち対策などの近年顕在化するニーズに向け重要な役割を果たしている。

業務用は課題解決型市場へ

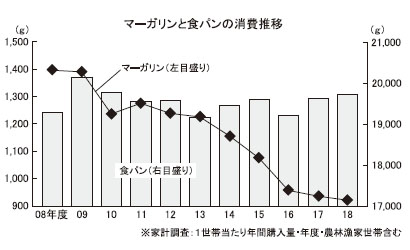

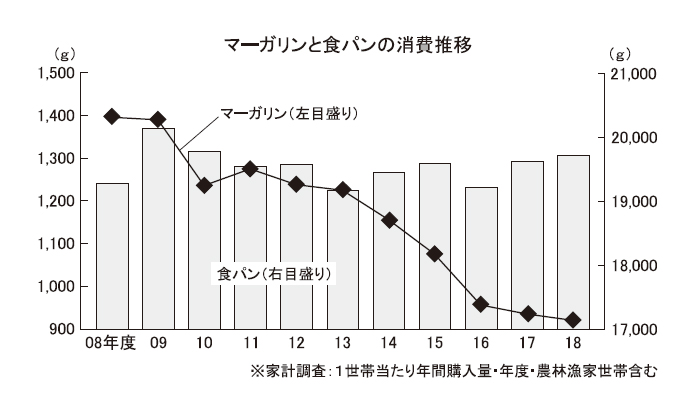

2018年のマーガリン生産量(日本マーガリン工業会調べ)は約21万8000トンと前年を2.6%下回った。ここ数年、家庭用でダウントレンド、業務用で安定推移が続いてきたが、2018年は両分野ともに減少。

ただし、家庭用の落ち幅は改善し、業務用は震災・自然災害による最終市場の苦戦が主な要因。この状況下、2019年は9月までで、家庭用で1%、業務用で1.4%前年を超える生産増で推移。主要メーカーの発表数値を鑑みると実需はこれより少ないと想定されるが、特に家庭用では下げ止まり感が非常に強まったといえる。

家庭用では近年、パンまわりやチルド売場全般の競争激化の中、グルメリッチタイプが伸長。さらに甘味系では斬新な新商品やSNSでの“バズり”など話題喚起を含めた需要喚起に成功。さらに新ジャンルの登場など新しい可能性が続々と生まれている。2019年以降好転の可能性は十分あり、今後の動向に注目したい。

業務用は最終市場(特に菓子パン・スイーツ)の苦戦が響いたが、食感向上・老化防止機能などを持つ付加価値製品は依然強く、“脱・バター代替”がさらに進行している。最終市場のニーズや課題を発掘して対応する課題解決型市場としての色合いもさらに濃くなっており、注目市場の一つに数えられる。

バター風味商品は料理用途の浸透も進む

2019年1~9月の家庭用マーガリン類市場は、前年比2%程度の減少で推移した(日本食糧新聞推定)。同期間の生産量(ファットスプレッド含む、日本マーガリン工業会調べ)は、同1.0%増の2万8444トンで着地した。

生産量は増加に転じ、天候要因や食パンの売れ行き好調も追い風に下げ止まり感が出てきたとみることができる。中でもグルメリッチタイプ(バター風味や甘味系など)のけん引は続いており、秋以降は「おいしさ」や「楽しみ方」を訴求した市場底上げ策が活発に進みそうだ。

市場環境では、これまでパンまわりの競争激化、プレミアム食パンの隆盛による「そのまま食べる需要」などの厳しい消費環境が続いていた。昨年6月には米国でトランス脂肪酸規制がスタートしたが、国内ではメーカー各社による取組みで、過度な消費者離れは食い止められたと思われる。

今年は6月までは市場の低空飛行が続いたが、7月に入ると涼しかった気候、食パンの売れ行き好調もあり、前年超えに転じた。8月に入っても前年クリアを維持し、下げ止まり傾向にあると考えられる。

こうした中、グルメリッチタイプは引き続き伸長。特に、バター代替品として成長してきたバター風味商品は料理用途の浸透も進み、ラインアップも増加。消費者の嗜好(しこう)でも「濃い」「しっかり」した味のトレンドもあるとみられる。J-オイルミルズの「ラーマ」は、塗りやすさに加えてメニューアレンジの提案が進む。

甘味系では、これまでマーガリンやファットスプレッドを試したことのない若年層への訴求が求められている。雪印メグミルクの「ミルキーソフト」は引き続きSNSなどでの話題喚起を行い、明治の「クリーミースム~ス」は売場に季節感を演出するアイテムとして需要底上げが期待される。同社の新ジャンル「スプレッタブル」はリピーターを確実に取り込んできているが、間口拡大への施策を活発化させていく。

一方、ヘルシータイプは苦戦が続いている。雪印メグミルクは「ネオソフト」の健康系3品で「部分水素添加油脂不使用・コレステロール0」を両立させ、需要を喚起してきたが、売場起点でのさらなる情報発信が求められている。安全・安心であることに「おいしさ」をプラスオンした情報発信が、今後の市場底上げに向けて重要になってくると思われる。

日持ち対策など付加価値製品の技術競争が加速

業務用分野でのマーガリン類は、パンや菓子などいわゆる“最終市場”の必須素材として長く地位を確立している。

生地製作時での練り込みや折り込みとしての用途はもちろん、近年では技術力による機能性(高付加価値)製品が伸長。味覚や風味、食感向上に加え、経時での老化軽減(ソフトさや食感の維持)などの“日持ち”需要で重要な機能を果たしている。

これらはフードロス対策やインバウンドなどでの土産菓子、テークアウト分野などを中心に最終商品の価値を高める役割を持つ。また、技術をベースにバター風味を高いレベルで再現、近年相次ぐバター不足の局面では重要な役割も果たす。

2015~2017年まで3年連続で増産傾向だった業務用マーガリン類は、2018年では前年比2.1%減の約17万9400トン(マーガリン・ファットスプレッド合計、日本マーガリン工業会調べ)と再度前年を割った。最終市場の動向で大きく生産量・需要量が左右されるが、同年は自然災害・震災の影響が大きく、収益面でも乳相場や物流費高騰などが影響した。

不透明感が漂った2019年だが、9月まで生産量ベースでは前年超え(1.4%増)で推移。ただし、微減収から前年並みの主要メーカーが目立つことから、実需面ではやはり苦戦は続いている。

中でも製パン分野での菓子パンの苦戦が大きく、リテール分野やコンビニドーナツの停滞なども影響。乳相場は今秋時点である程度落ち着いたものの(一部原産国を除く)、物流費や製造現場での人手不足、フードロス対策など周辺環境は依然厳しい。一方で食感・風味を高める機能性マーガリンは好調で、加工油脂独自の付加価値で支持を得ている。

この状況下、今夏も技術力を駆使した新製品が参入各社から数多く市場に投入されている。近年の傾向として単なるバター代替ではなく、味覚や食感、風味のレベルアップ、日持ち対策に優れた付加価値製品の技術競争が加速、これらが市場そのもののレベルを上昇させている。

また、特筆すべき点として、人手不足やコスト管理、ラインアップ拡充など製造現場の課題をトータルで解決することを開発目的の主眼に充てる傾向が強まり、参入各社は単なる素材メーカーから課題解決の役割も担っている。

業務用マーガリン類の技術力は元来、名実ともに世界最高峰にあり、名脇役として国内のパンや菓子の品質を支えている。近年では海外での存在感も高まり、今後さらに重要性を増すだろう。

※日本食糧新聞の2019年12月2日号の「マーガリン類特集」から一部抜粋しました。