全国小売流通特集

全国小売流通特集:食品スーパー・総合スーパー業界動向=業界再編 デジタル化対応に鍵

バックオフィス機能の高度化や物流最適化、食のSPA(製造小売)化などを目指す新たな食品スーパー(SM)業界の再編は、新型コロナウイルスへの感染防止が生活者へ行動変容を迫るという新たな事態を迎え、もう一段のスピードアップを迫られている。求められるのは、デジタル化への対応だ。ワクチンや治療薬が開発され、収束へ向かうまでには、感染拡大の第2波、第3波の脅威にさらされる。生活者の行動変容を契機に、業界再編の求心力は増していこう。業態を超えた競合への対抗、人手不足に対応する業務効率化、調達力を高める上位集約化の動きが、各地で広がる可能性もある。(川崎博之)

●従業員の業務負担増す

政府は2月27日、新型コロナウイルスの感染拡大を防ぐため全国の小中学校、高校、特別支援学校を3月2日から春休みまで臨時休校とするよう要請、さらに4月の新学期以降も東京都や大阪府など感染者が急増している都市部へはあらためて臨時休校を要請、4月7日には関東・近畿・九州圏の7都府県を対象に5月6日を期限とした緊急事態宣言を発令、17日にはそれを全国に拡大した。

政府による臨時休校要請以前の2月第3週は、首都圏のSMでは目立った消費行動の変化は見られていなかった。マスクや消毒液の品薄が続く以外に販売トレンドの変化はないと答えるSMも多かった。この段階で各社が強化したのは、店内の衛生管理と従業員の健康管理だ。インフルエンザ対策のマニュアルを徹底することを基本に、従業員のマスク着用への理解を求める店内掲示や、除菌を念頭に清掃を強化するなどだ。

顧客心理を優先して週末などに開催する顧客参加型イベントの内容を見直し、小学生などの店舗見学会を中止にするケースも出始めた。ベーカリーの無包装や試食販売の中止を決定したSMもあった。

しかし、政府による各種学校への臨時休校要請があった2月末の週末の様相は一変、首都圏では備蓄需要が急増し、多くの店頭では紙類やコメの在庫が一掃されたほか、カップ麺、菓子、冷凍食品も品薄となった。

特定カテゴリーの需要が突出したことで、週明けの3月上旬は物流センターから店頭へのサプライチェーンは少なからず混乱した。臨時休校の実施によって就学児を扶養する店舗スタッフのシフト体制の変更も余儀なくされた。

商品調達での苦慮のほか、感染リスクが長期化した場合に従業員への感染やそれによる休業など事業の継続性にもSMが強い危機感を抱いている実態も全国スーパーマーケット協会の調査で分かってきた。同調査は3月11~19日、スーパーマーケット名鑑掲載企業966社を対象に行われ、222社が回答したもの。

それによると、営業活動では、入荷不足や顧客対応による従業員の負担、業務用マスクなど衛生用品の不足、イベント中止による売上げ減、対面での商談や出張の中止など、営業や業務に影響が出た。感染拡大防止のために88%の企業が試食販売を、80%が惣菜などのバラ販売も中止した。

また、長期化した場合、従業員の衛生管理や業務の負担増、商品調達、景気悪化による売上げの低下、休業などさまざまな懸念があることがうかがえた。マスクなど業務用衛生用品の不足、トイレ紙などのように大手に優先されて中小に入荷がなかったなど、商品調達、仕入れ、配送、物流面での不安を指摘する声もあった。

感染者が発生した場合の業績への悪影響、従業員の生活補償コストや検査の負担、人員の確保、風評被害の懸念もあった。「いま現在も資金繰りは楽ではないので長引けば間違いなく閉店になる」との危機感を抱いている回答もあった。

4月7日からの緊急事態宣言の対象都県では、発令についての報道があった6日時点から客数は一段と増えた。客観的事実に乏しい情報や必要以上に不安感をあおる情報があふれていることから、生活者が過敏になって店舗従業員への要望が膨大になっているほか、買い占めなどの冷静さを失った購買行動が招く欠品や品薄と店内の混雑への不満を心ない言葉として店舗従業員にぶつけるケースも増加傾向にあったと日本チェーンストア協会などの業界団体は指摘している。

●感染症影響は見通せず

当初はゴールデンウイーク最終日の5月6日に解除が予定されていた緊急事態宣言だが、14日にようやく39県で解除、25日に残る8都道府県も解除となった。緊急事態宣言が発令された4月度と比較した5月度の販売動向は、低調だった総合スーパー(GMS)は前年同月比の下げ幅を約10ポイントと大幅に縮めた。イオンリテールでは前年同月比5.2%減と10.2ポイント圧縮し、イトーヨーカ堂の商品売上高も同2.0%減と11.2ポイントも改善した。イズミの下げ幅も11.1ポイント改善した。緊急事態宣言の25日の全面解除で休業していたテナントの営業再開などが寄与した。

SMは既存店売上高が同10%増を超える企業が多かった。緊急事態宣言による外出自粛要請のため、生活者はSMでまとめ買いした。このため、客数は減ったものの、客単価が大幅な伸びを示した。伸び率が高かったのはヤオコーの同19.4%増、ベルクの同18.3%増、いなげやの同15.8%増、サミットの同14.2%増などだ。

影響を3月を期末とするSMの決算から見てみる。

今21年3月期に入ってからも売上げは好調だが、通期業績予想については感染症流行の影響を織り込まないSM、現時点で把握できる情報や予測可能な事項を盛り込むSMとで判断が分かれている。

期末の巣ごもり需要、内食需要の急増は業績にとっては大きくプラスに働いた。既存店売上高もヤオコー、サミットがともに前年比3.0%増で着地した。

今21年3月期の業績予想は感染症流行の影響の見通しが不確実なため、判断が分かれた。サミット、アルビス、オーシャンシステムは影響を織り込まない数値を想定。ヤオコーは期初計画をベースに4月の売上げ状況を考慮したほか、いなげやは把握できる情報をもとに算出し、アクシアルリテイリングも予測可能な事項を盛り込んだ。

マキヤは、2月以降の一時的な需要拡大による収益の増加要因があるが、第3四半期以降、収束時期の見通しや収束以降の景気、消費動向の影響を懸念する。

バローホールディングスは、影響が21年3月期を通じてスポーツクラブ事業に継続的に影響することを前提に予想した。

各社は感染拡大防止に取り組みながら、今21年3月期の成長戦略を進めて収益力を強化する。バローは商品力の強化に軸足を置いて競争力を向上する。ヤオコーは新たな旗艦店づくり、ネットスーパーやEC(電子商取引)の進化を図る。

サミットは、服部哲也社長、竹野浩樹会長の新経営体制で21年3月期から23年3月期まで新中期経営計画を推進する。

いなげやも、今期を初年度とする3ヵ年の新中計で最終年度には数値目標としてグループ連結で売上高2530億円、営業利益35億円、純利益10億円を目指し、SM事業では既存店の再構築、経費削減で高コスト体質からの脱却を図るとともに、グループの組織力と収益力を強化し、小売3社の仕入れ集約と物流の統合で原価低減を進める。

業務スーパーが好調なオーシャンシステムは、10店の新規出店を計画するため、販管費の増加を見込んでいる。

●広がる各社のSM改革

セブン&アイ・ホールディングスはSMの完全子会社ヨークマートを6月1日付でヨークへ商号変更し、イトーヨーカ堂が首都圏で展開するSM食品館、ディスカウントストアのザ・プライスの20店、フォーキャストの実験店のコンフォートマーケットをヨークへ統合再編した。グループが構想する首都圏エリアの食品事業強化の一環として暮らし提案型SMを目指すもの。首都圏のマーケット環境に適した新たな店舗フォーマットを確立し、食品シェアの拡大を狙う。このため、加工センター(PC)やセントラルキッチンの導入などで製造、配送、販売を一体化した商品施策(MD)を強化するとともに、これまで各社が構築してきたMDを統合しての相乗効果の発揮も目指す。将来的にはヨークベニマルやイトーヨーカ堂の食品事業と連携し、首都圏でPCや物流センターなど共通のインフラを整備する。

イズミは19年11月12日、マルヨシセンターとの間で資本業務提携契約を締結、マルヨシセンターが実施する第三者割当をすべて引き受けた。これにより、イズミのマルヨシセンターに対する持ち株比率は18.82%、議決権比率は19.02%とした。また、同契約に基づき、既存株9200株も取得、その結果、マルヨシセンターに対する持ち株比率を19.81%、議決権比率を20.02%としてマルヨシセンターを持ち分法適用会社にした。

そのイズミもグループのゆめマート熊本、ゆめマート北九州などのSM改革に本腰を入れる。21年2月期から3年かけて3段階に分けてグループ内でSMの組織を見直すほか、18年4月5日に業務提携したセブン&アイ・ホールディングスのPB(自主企画)商品セブンプレミアムや惣菜工場の新設で生産性や商品力の向上を図る。主力のGMSとは異なるKPI(重要業績評価指標)を設けて、SM専業の管理運営を進める方針だ。

イズミはGMSとテナントで構成するゆめタウンなど大型店を主力にしてきたため、前期もSMの新店が計画より下回るなどSMの競争力の向上が課題になっている。SM改革について、今後1~2年でモデルをつくる方針。

●イオン再編区切り迎え

イオンは、20年3月1日付の社長交代を機に構築した岡田元也会長・吉田昭夫社長によるグループ経営の新体制では、吉田社長が主導する形でデジタル分野への人材登用を厚くしてリアルとデジタルの融合への対応を強化する方針だ。

新体制に先立ち進めてきたSM事業改革では、グループ企業の再編で区切りを迎えた。今後は、それぞれが商品の開発・調達・製造・物流・販売を垂直統合、そのための本格的な改革をさらに進め、その成果を着実に手にすることが求められる。

北海道では、GMSのイオン北海道がSMのマックスバリュ北海道を20年3月1日に吸収合併した。シナジー極大化を実現することで北海道における「ベストローカル」を確立し、シェアナンバーワンの実現を目指す。

イオン北海道の食のSPA化は、合併に先立ち、旧イオン北海道と旧マックスバリュ北海道の両社が、まず開発で食品商品開発の専門部署として食品商品開発部を設立、食品商品部のバイヤーと連携してスケールメリットを生かした原材料の調達網の構築を目指した。

製造と物流では、開発商品の製造を担うPCと、製造商品の配送を含む北海道内の低温物流の拠点となる低温物流センターを同PCに併設する形で新設・稼働する計画からスタートしたものだ。発注単位などもSMの規格を基準とした。

東海・中部ではマックスバリュ東海がマックスバリュ中部を19年9月1日に合併した。営業・管理・移動の面から効率的で展開エリアの中心でもある静岡県浜松市に本社を置いた。

第1事業部(三重県鈴鹿市)が滋賀・三重、第2事業部(愛知県名古屋市)が愛知、第3事業部(静岡県浜松市・本社)が静岡中西部、第4事業部(静岡県長泉町)が静岡以東を管轄する4事業部制とすることで、迅速な意思決定を可能にする。

26年度には120店増の350店舗体制とし連結営業収益5000億円、同営業利益200億円、営業利益率4%を目指す。

中四国では、イオンとフジが18年10月12日に締結した資本業務提携を起点に、マックスバリュ西日本、マルナカ、山陽マルナカとフジによる中四国の事業連合体として22年2月期以降、売上高1兆円、地域シェアナンバーワンを目指す構想を描く。

このためイオンは、19年2月末、フジの発行済み株式の15.0%を既存株主から約130億円で取得した。フジは、19年5月にマックスバリュ西日本の400万株を取得し持ち株比率を7.61%とした。

それに先立ちマックスバリュ西日本は、マルナカと山陽マルナカを19年3月1日に完全子会社化して、マックスバリュ西日本の兵庫県8店を近畿の光洋に、山陽マルナカの大阪府11店、兵庫県2店、奈良県1店をダイエーに、それぞれ承継した。

イオンとフジの両社は、商品や資材の共同調達、地域の独自PB商品の共同開発、物流センターやPCの機能整理と活用、電子マネーなどの共同利用、ネットビジネスの研究開発などを進めていく。フジは、イオングループとの連携を強化しつつ、買収したニチエー(広島県福山市、11店)を20年3月に、サニーTSUBAKI(松山市、3店)を4月に連結子会社としてグループに入れ、地域シェアを高める構えだ。

●近畿・九州・東北固まる

近畿では、ダイエー、光洋、イオンの3社が統合で18年10月10日に基本合意していたが、20年1月27日のイオンとダイエーとの株式交換契約の締結によって、3月1日、ダイエーが光洋を完全子会社にした。地域での経営基盤の確立と統合による効果の最大化を、確実かつ迅速に実現するためには、完全子会社化によって一体にした事業運営をスタートさせることが最善であるとの考えに至ったためだ。

それによって共同仕入れによる商品原価低減、資材や備品の共同調達によるコスト削減、物流センターの共同利用による配送効率や運営効率の改善、本社の重複業務や機能の統廃合による効率改善、ダイエーと光洋の両社の強みの融合による既存店の改装や、店舗業務効率の改善などを進める。

これらの施策によって創出した利益を新たなバリューチェーンの構築やデジタル化に振り向け、新たなビジネスモデルを構築する構想だ。

九州では、GMSのイオン九州とSMのマックスバリュ九州、九州にある旧ダイエーGMS店舗の運営会社イオンストア九州の株式移転による持ち株会社設立を目指していたが、検討を重ねる中で、スタッフ機能や情報システム投資の重複などが課題として浮上した。

そこで重複発生するコストの集約による経営資源の最適配分、意思決定、システム構築の時間短縮を狙い、イオン九州を存続会社とした合併方式に切り替え、イオン九州は、20年9月1日を効力発生日としてマックスバリュ九州株1株に対してイオン九州株1.5株、イオンストア九州株1株に対してイオン九州株2262株を割り当てる合併契約を20年4月10日に締結した。

東北では、SMのマックスバリュ東北とイオンの完全子会社のGMSイオンリテールで東北地域の事業を担う東北カンパニーを統合するため、マックスバリュ東北株1株に対してイオン株0.65株を割り当て、20年3月1日に効力が発生する株式交換の契約をイオンとマックスバリュ東北が19年12月10日に締結した。

さらに、イオンリテールが分割した東北カンパニーの店舗事業の権利・義務などをマックスバリュ東北が承継する20年3月1日効力発生の吸収分割契約もイオンリテールとマックスバリュ東北とで19年12月10日締結した。

また、マックスバリュ東北は20年3月1日に効力が発生する定款変更を20年2月5日の株主総会で決議してマックスバリュ東北の社名をイオン東北に変更した。旧マックスバリュ東北の95店、売上高1032億円(20年2月期)、旧東北カンパニーの29店のディベロッパー事業とテナント出店のリカー売場20店を含む59店、出店予定店舗2店、同1006億7600万円(19年2月期)の統合で、イオン東北は出店予定2店を含む156店、2038億円超の小売業となった。30年には売上高3600億円を目標に掲げ、組織のスリム化、帳合統合、重複業務統廃合などシナジーを発揮し、東北エリアでの市場シェアナンバーワンを目指す。

●方針転換するUSMH

商品の開発・調達・製造・物流・販売を垂直統合するためには、PCや物流センターの効率を高め、最適に配置する必要がある。SM事業会社が売上高1000億~2000億円規模のままでは今後、そうした投資は担い切れない。

イオンの地域SM再編は、それを事業会社の集約によって可能にしようというものだ。その先行事例ともいえるのが、イオンの資本が入っているものの独自色を持つマルエツ、カスミとイオンの完全子会社のマックスバリュ関東が、15年に共同持ち株会社として設立しイオンの連結子会社になったユナイテッド・スーパーマーケット・ホールディングス(USMH)の取組みだ。

USMHが策定した21年2月期から23年2月期までの新3ヵ年計画は、コスト、フォーマット、ワークスタイル、デジタルの4分野で事業構造を改革するものだ。20年2月期までの第1次3ヵ年計画と異なり、構造改革のための投資は、マルエツ、カスミ、マックスバリュ関東それぞれの事業会社で進めるのではなく、持ち株会社が意思決定して改革領域へ戦略的に投資していく方針へ転換した。

競争環境の変化やデジタル化のスピードが想定よりも早く、既存モデルの修正では対応できずに各社の売上げが伸び悩んだためだ。特にデジタル分野への投資を急ぐ。新しい働き方を支える基幹システムを構築し、顧客の買い物体験の刷新を目指す。

発注業務も自動化し、レジ業務もセルフ化するなど、情報技術の活用によって人時生産性を向上するため人的資源を再配分する。ネットスーパーの展開や、アプリ・店頭サイネージを活用したデジタルマーケティングも本格化、生活者への提供価値を高めるフォーマット改革につなげていく。

USMHの中でデジタル分野に精力的なカスミは、無人店舗「オフィススマートショップ(オフィスマ)」によるオフィス内商圏の開拓を本格化する。本社の実験店を経て、3月中に茨城県庁や自社PC内など3ヵ所に開設、20年度は40拠点体制を目指す。無人店舗での精算は、独自に開発したスマホアプリのスキャン&ゴーで行う。無人店舗の開設エリアを中心に、決済アプリの通常店への導入も進める。

こうした無人店舗開設の試みは、人手不足対策の最先端を行くものだ。日本スーパーマーケット協会、全国スーパーマーケット協会、オール日本スーパーマーケット協会のSM3団体が毎年10月に公表する「スーパーマーケット年次統計調査報告書」の19年版(19年6~8月調査)によると、システム化・機械化による人手不足対策の取組み内容は、「セルフレジ、セルフ精算レジの導入」の割合が、複数可で求めた回答企業275社集計から算出した業界推計で62.5%(回答企業集計で68.0%)、前年差10.9ポイント増(同10.9ポイント増)と最も高い。

-

◆全国小売流通特集:新たな日常に挑む 課題本質変わらず

特集 小売 2020.07.30小売業を取り巻く環境は大きく様変わりしている。新型コロナウイルスの世界的な大流行の収束に必要となるワクチン、抗ウイルス薬の開発には時間がかかり、医療の現場で利用されるまでは、生活者は第2波、第3波の脅威と背中合わせの新たな日常を送ることになる。課題は…続きを読む

-

全国小売流通特集:特別インタビュー=日本チェーンストア協会・小川信行会長

麺類 特集 小売 2020.07.30日本チェーンストア協会は5月、新会長に東急ストアの小川信行会長(現取締役相談役)を選出、新体制がスタートした。コロナ禍で業界を取り巻く環境が一変、社会のすみずみまで行動変容が進行する中での船出となった。この変革期に協会はどのように行動し、流通業の将来…続きを読む

-

全国小売流通特集:潮流分析=変わるレジの役割 商品スキャン・決済・袋詰めに鍵

特集 小売 2020.07.30◆キャッシュレス決済が進展 コロナ禍で需要が急増したスーパーなどの店頭では、レジ前に生じる密集が問題視された。しかし商品スキャン・決済・袋詰めといった購入に欠かせない一連の作業はレジを経由するので集中は避けられなかった。ただ、レジの役割は変わろうと…続きを読む

-

全国小売流通特集:食品スーパー・総合スーパー業界動向=業界再編 デジタル化対…

特集 小売 2020.07.30バックオフィス機能の高度化や物流最適化、食のSPA(製造小売)化などを目指す新たな食品スーパー(SM)業界の再編は、新型コロナウイルスへの感染防止が生活者へ行動変容を迫るという新たな事態を迎え、もう一段のスピードアップを迫られている。求められるのは、…続きを読む

-

全国小売流通特集:エリア動向=北海道 コスト管理が業績左右

特集 小売 2020.07.30●ラルズ、空白区に居抜き出店 コープは大惣菜化プロジェクト 新型コロナウイルスの感染拡大で生活様式が一変、家庭内で食事を作る内食化傾向が強まり2020年2月以降、道内の食品スーパー(SM)もおおむね5~10%の高成長を続けている。コロナ禍でSMの役…続きを読む

-

全国小売流通特集:わが社の成長戦略=北雄ラッキー・桐生宇優社長

特集 小売 2020.07.30来年4月に設立50周年を迎える北雄ラッキー。道内各地に食品スーパー(SM)など34店を展開、「美味しさと健康」をコンセプトに生き残りを図る。「ナチュラルラッキー」「テイスティラッキー」「ちょうどいいね!」「あ・ら・かんたん!」「地元おうえん!」「パワ…続きを読む

-

全国小売流通特集:エリア動向=東北 厳しさ増す中小SM 注目されるイオン東北

特集 小売 2020.07.30●体質強化へ不採算店閉鎖も 東北シジシー加盟社は東北6県で11社、店舗数309店、年商合計4354億円(2019年9月現在)と、全国のCGCグループの中で規模の大きな地区を誇っている。小さな加盟社が多いCGCの中で、売上げで見るとユニバース(青森県…続きを読む

-

全国小売流通特集:わが社の成長戦略=みやぎ生協・大越健治専務理事

特集 小売 2020.07.30みやぎ生活協同組合はこれまでにない厳しい局面を迎え、新役員体制と現場優先で失地回復を図る。今年度に入り供給、利益ともに好転しているが、ひとえにコロナ特需であり、ポストコロナで新体制の真価が問われてくる。支えているのは95万3000人の組合員で、まずは…続きを読む

-

全国小売流通特集:エリア動向=関東 課題とひずみ顕在化 行動変容に果敢な対応

特集 小売 2020.07.30●イートインには明確な方針 関東の食品スーパー(SM)における2~5月の月次実績は、総じて大幅な上昇曲線を描いた。新型コロナウイルスの感染拡大により、生活者の食シーンが極端に内食に向かったことを反映している。各店は生活者の行動変容に果敢に対処したが…続きを読む

-

全国小売流通特集:セブン&アイの首都圏戦略=ヨーク、SM事業を再構築

特集 小売 2020.07.30セブン&アイ・ホールディングスは、6月に新会社ヨークを設立、首都圏食品スーパー(SM)事業の再構築に着手した。旧ヨークマートを核にイトーヨーカ堂の食品館とザ・プライスなどを集約、4つの店舗フォーマットで新たな成長戦略を描く。商品施策(MD)の要である…続きを読む

-

全国小売流通特集:エリア動向=甲信越 業態超えた競合が加速

特集 小売 2020.07.30オーバーストアが叫ばれて久しい、甲信エリアの食品マーケット。人口減少や少子高齢化で消費基盤が弱体化する中で、業態を超えた競合が進む。食品スーパー(SM)業界はツルヤ(長野県)、オギノ(山梨県)の両県トップが盤石の強さで他チェーンを引き離しているが、市…続きを読む

-

全国小売流通特集:わが社の成長戦略=アクシアルリテイリング・原和彦社長

特集 小売 2020.07.30アクシアルリテイリングは今後の競争激化や新技術の進化、持続性を重視した新たな経営環境の中で10年先を見据え新ビジョン「Enjoy! Axial Session♪」を策定した。これまでリージョナルチェーンとしての規模拡大を進めてきたが、原和彦社長は「今…続きを読む

-

全国小売流通特集:エリア動向=東海・北陸 新生活様式見据える

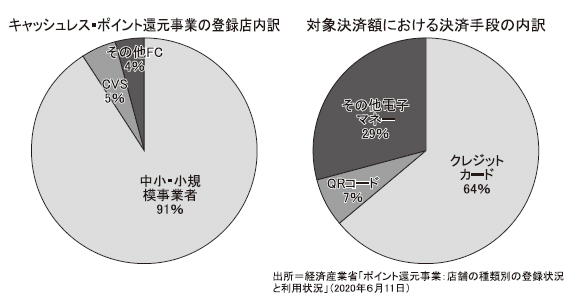

特集 小売 2020.07.30●ユニー、新業態に刷新 バローはドライブスルーも 小売流通状況を、中部経済産業局の管内商業統計のスーパー飲食料品の既存店の売上高を参考に前年同月比で見ると、19年は10月から消費増税に伴うキャッシュレス還元事業が実施された影響で、特に消費増税前後は…続きを読む

-

全国小売流通特集:わが社の成長戦略=タカラ・エムシー 上野拓社長

特集 小売 2020.07.30タカラ・エムシーは8月で創業50周年。1998年にフードランド(現フードマーケットマム高松店)買収を皮切りに、次々と再生型M&Aを成功させ、瞬く間に成長。上野拓社長は、昨年4月に関東に展開する大黒流通チェーン、12月には静岡県東部に展開するエースをグ…続きを読む

-

全国小売流通特集:エリア動向=近畿 ロピアの進出に衝撃 熾烈極まるシェア争い

特集 小売 2020.07.30●苦境に追い打ち 中小と格差広がる 近畿エリアにおいては、神奈川県を中心に東京都・千葉県・埼玉県で51店(20年7月現在)を展開しているロピアの関西進出の話題で持ちきりだ。 高齢化や人口減少による市場縮小が進む中、ドラッグストアやディスカウントス…続きを読む

-

全国小売流通特集:わが社の成長戦略=コノミヤ・芋縄隆史社長

特集 小売 2020.07.30近畿・東海の広域でチェーン展開するコノミヤは19年9月にコノミヤ尼崎店を出店し兵庫県初進出、20年5月にスーパーおくやま(奈良県、6店)を買収して奈良県初進出を果たし店舗展開エリアをさらに拡大している。グループ全体の店舗数は90店となった。芋縄隆史社…続きを読む

-

全国小売流通特集:エリア動向=中国 生き残りかけ再編進む

特集 小売 2020.07.30●コロナ禍でSMに存在価値 中国地方の地域経済は、新型コロナウイルス感染症の影響から生産は急速に低下、個人消費は減少傾向にあり、好調だった有効求人倍率も低下するなど、地域経済全体が後退している。中国経済産業局のまとめによると、中国地方の百貨店(14…続きを読む

-

全国小売流通特集:わが社の成長戦略=生協ひろしま・横山弘成専務理事

特集 小売 2020.07.30広島県内に約40万人の組合員を抱える生活協同組合ひろしま。競争激化や消費増税など多くのマイナス要因の中で供給高が2年連続で増収を達成した。特に宅配事業に関しては、ここ数年着実に業績を伸ばしており、今回の新型コロナウイルスの影響による外出自粛により、宅…続きを読む

-

全国小売流通特集:エリア動向=四国 イズミが勢力拡大 イオンと商圏争う

特集 小売 2020.07.30●徳島への出店活発化 中堅は効率化で備える 19年11月12日、香川の中堅チェーンのマルヨシセンターが第三者割当で広島のイズミに18.82%の株式を譲渡する資本業務提携を行った。四国の小売業界ではフジ、マルナカを含むイオンの一大グループに対し、イズ…続きを読む

-

全国小売流通特集:エリア動向=九州・沖縄 とがった戦略に活路

特集 小売 2020.07.30●SM、巣ごもり恩恵大 大型店、休業店続出で3割減 九州小売業界は新型コロナウイルスによる影響によって、特殊な状況が続いている。そのピークは4月。学校関係もほぼ休校となり、「巣ごもり」需要によって家庭内消費が急上昇した。それは3月から始まった。食品…続きを読む

-

全国小売流通特集:未曽有の事態乗り越える 変化に問われる力量

特集 小売 2020.07.3019年~20年上期にかけて、小売流通にとっては未曽有の事態に直面し、先行きも不透明な中で難しいかじ取りが求められている。昨秋の台風19号、今年の令和2年7月豪雨を含めた相次ぐ自然災害、新型コロナウイルスの感染拡大は小売だけでなく社会や生活様式の変容を…続きを読む

-

全国小売流通特集:コンビニエンスストア業界動向=真価問われるかじ取り

特集 小売 2020.07.30コンビニエンスストア(CVS)各社は、新型コロナウイルスの対応と昨年から国も加わって進めてきたCVS構造改革を同時並行して取り組む難しいかじ取りを強いられている。コロナ禍で今20年2月期業績予想も期初に発表できず、3~5月の既存店売上高は大手を含めて…続きを読む

-

全国小売流通特集:ドラッグストア業界動向=最寄り型生活業態で存在感

特集 小売 2020.07.30日本チェーンドラッグストア協会(JACDS)の発表によると、ドラッグストア業界全体の総売上高は前年比5.7%増の7兆6859億円に達した。4年連続して5%以上の伸びを記録している。新型コロナの影響については、企業によって濃淡はあるもののドラッグストア…続きを読む